Как отбирают на налоговые проверки: кухня предпроверочного анализа. Предпроверочный анализа для налоговой проверки Анализ выездных проверок

Александр Тарасов — управляющий партнер и генеральный директор юридической компании «АВТ Консалтинг»

Секреты предпроверочного анализа хранятся в специальных отделах территориальных налоговых инспекций и управлений ФНС России по субъектам РФ. Алгоритм действий сотрудников этих отделов в законе четко не прописан. При выборе претендентов на выездную налоговую проверку они в большей степени руководствуются внутренними регламентами, программным обеспечением ФНС России и отработанной практикой поиска проблемных налогоплательщиков.

От результата предпроверочного анализа зависит налоговая безопасность компании. Так как если проверку назначат, то «негласный» план доначислений будет известен заранее. Поэтому одним из способов минимизации налоговых рисков является создание условий, при которых компания по результатам предпроверочного анализа в план выездных налоговых проверок не попадет. Чтобы это сработало, достаточно заранее предпринять некоторые меры безопасности.

Предпроверочные мероприятия сейчас в почете

Именно предварительный анализ финансово-хозяйственной деятельности компании повышает качество и результативность налоговых проверок. Так, за 2015 и 2016 годы качество налоговых проверок существенно возросло. Глава ФНС России Михаил Мишустин с 2014 года выделяет среди прочих цель по повышению эффективности системы налогового администрирования. Руководство налоговой службы уже отмечает, что снижение количества и повышение качества проводимых налоговых проверок дает свои плоды («Основные направления налоговой политики Российской Федерации на 2016 год и плановый период 2017 и 2018 годов»). По официальным данным ФНС России, количество выездных проверок снизилось на 10% (14,6 в 2015 году и 13,1 в 2016 году). Число камеральных проверок выросло на 3% (16617,3 в 2015 году и 17156,5 в 2016 году).

В 2016 году сумма дополнительных начислений по камеральным проверкам по сравнению с предыдущим годом увеличилась на 87% (33549,8 тыс. руб. в 2015 году и 62320,3 тыс. руб. в 2016 году). Из них 74% налоговых доначислений. По выездным проверкам картина такова — количество проверок уменьшилось примерно на 10%. А сумма начислений выросла почти на 33% (140404,2 тыс. руб. в 2015 году и 184377, 3 в 2016 году).

Учитывая такие тенденции и планы ФНС России, возражать по поводу сути нарушений нужно основательно. Для этого в первую очередь важно знать, на основании какой информации и по каким критериям налоговики будут искать нарушителей, а также кого включат в ежеквартальный план выездных проверок.

Действия налоговых разведчиков помогают сформировать предварительные суммы доначислений

Самая главная тайна предпроверочных мероприятий налоговиков кроется в сумме — сколько по итогам их проведения будет доначислено компании предварительно. То есть когда инспекторы приходят в офис с проверкой, они уже знают, на какую сумму у компании есть нарушения. В каждом субъекте РФ «свой» негласный план доначислений. Например, в Москве сейчас эта сумма составляет около 10 млн рублей. В Московской области — примерно 4 млн рублей. Именно таких результатов ждет руководство налоговых служб от сотрудников территориальных инспекций. И компаниям нужно быть к этому готовым.

Как сейчас налоговики анализируют финансово-хозяйственную деятельность

Основной алгоритм сотрудников предпроверочного анализа сводится к хорошо всем известным и общедоступным критериям оценки рисков. Так, по результатам предварительного анализа компанию обвинят в связях с однодневками, если у нее нет:

- личных контактов руководства компании-контрагента;

- документов, подтверждающих полномочия руководителя компании-контрагента, копии его паспорта;

- сведений о том, как нашли партнера (интернет, знакомства);

- информации о государственной регистрации контрагента в ЕГРЮЛ.

Минусом для компании будет, если сотрудники предпроверочного анализа установят следующие факты:

- контрагент с признаками однодневки выступает в роли посредника;

- условия договоров отличаются от обычаев делового оборота (длительные отсрочки платежа, поставка крупных партий товаров без предоплаты или гарантии оплаты);

- есть доказательства, что контрагент не мог исполнить договор с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг;

- товар приобретался через посредников товаров, которые традиционно производятся физлицами, не являющимися ИП (сельхозпродукция, вторичное сырье, продукция промысла);

- существует рост задолженности плательщика (или его контрагента) на фоне продолжения поставки в адрес должника крупных партий товаров или существенных объемов работ (услуг);

- контрагент выпускает или продает векселя, ликвидность которых не очевидна или не исследована, а также выдает или получает займы без обеспечения;

- присутствует существенная доля расходов по сделке с «проблемными» контрагентами в общей сумме затрат налогоплательщика (при этом спорная сделки экономически нецелесообразна).

Анализ бухгалтерского баланса и отчета о прибылях и убытках — действенный способ обнаружить в учете схемы

Практика показывает, что в последнее время инспекторы все чаще исследуют данные бухгалтерской отчетности. Это помогает им собрать доказательства отсутствия реальности взаимоотношений. В поле пристального внимания проверяющих — бухгалтерский баланс (разделы: основные средства; оборотные активы; дебиторская задолженность), отчет о прибылях и убытках (разделы: выручка; управленческие расходы; себестоимость продаж) и отчет о движении денежных средств (разделы: денежные потоки от текущих операций; арендные платежи; платежи поставщикам за сырье, материалы, работы, услуги).

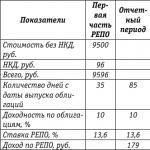

Вот пример, как налоговики «по-своему» читают бухгалтерскую отчетность с целью выявления претендентов для включения в план выездных налоговых проверок.

| Форма документа | Показатели | Примечание |

| Бухгалтерский баланс | Основные средства — 0 руб.

Оборотные активы — 0 руб. Дебиторская задолженность — 10 000 руб. |

В разделе бухгалтерского баланса «Оборотные активы» показываются остатки материально-производственных запасов, предназначенных для использования при производстве продукции, выполнении работ, оказании услуг, управленческих нужд организации (сырье, материалы и другие аналогичные ценности), для продажи или перепродажи (готовая продукция, товары).

Нулевой показатель данного раздела свидетельствует об отсутствии у предприятия активов, необходимых для ведения соответствующей финансово-хозяйственной деятельности. Налогоплательщик, проводя по состоянию на последнюю дату отчетного (налогового) периода инвентаризацию, по ее итогам должен определить сумму дебиторской задолженности и отразить ее на счетах бухгалтерского учета. Если в акте сверки у одной компании числится кредиторская задолженность в размере 1 000 000 руб., у ее контрагента — по аналогии сумма дебиторской задолженности в размере 1 000 000 руб., и она не отражена в бухгалтерском балансе, то это свидетельствует о фиктивности акта сверки, отсутствии задолженности и реальных договорных отношений между этими юридическими лицами. |

| Выручка — 100 000 руб.

Управленческие расходы — 0 руб. Себестоимость продаж — 0 руб. |

Выручка, отраженная в размере 100 000 руб., не соответствует фактически поступившим на расчетный счет организации денежным средствам за спорный период. Так как, например, только ООО «Ромашка» перечислило за поставку оборудования денежные средства в размере 5 000 000 рублей.

Нулевой показатель в графе «Управленческие расходы» свидетельствует об отсутствии расходов, связанных с содержанием административно-управленческого аппарата, содержанием общехозяйственного персонала и др. Нулевой показатель себестоимости продаж свидетельствует об отсутствии реализации товаров, работ, услуг. |

|

| Отчет о движении денежных средств (форма 4) | Денежные потоки от текущих операций – 500 000 руб. (прочие поступления) в том числе от продажи продукции, товаров, работ и услуг — 0 руб.

Арендные платежи, лицензионные платежи, роялти, комиссионные и иные аналогичные платежи — 0 руб. Платежи всего — 20 000 руб. Поставщикам за сырье и материалы, работы услуги — 10.000 руб. |

Нулевой показатель выручки от продажи продукции, товаров, работ и услуг свидетельствует об отсутствии реализации имущества по договору купли-продажи оборудования, что соответствует форме 2 (отчет о прибылях и убытках), где себестоимость продаж имеет 0 показатель, и форме 1 (бухгалтерский баланс), в которой отсутствует отражение дебиторской задолженности по договору купли-продажи на сумму 1 000 000 руб.

Нулевой показатель свидетельствует о том, что спорный поставщик не осуществлял арендных платежей: за офисное помещение, оборудование, транспорт и др. Например, платежи в размере 20 000 руб. осуществленные в течение 2013 г., из которых только 10 000 руб. было направлено поставщикам за сырье, материалы, работы и услуги, не соответствуют хозяйственной деятельности спорного поставщика отраженной в первичных учетных документах и счетах-фактурах выставленных в адрес проверяемого налогоплательщика. |

По мнению налоговиков, нулевые показатели бухгалтерской отчетности свидетельствует об отсутствии реальной хозяйственной деятельности экономического субъекта. Логично, ведь, к примеру, компания, осуществляющая реализацию приобретенных товаров, должна отразить в бухгалтерском учете их себестоимость (форма 1), а в отчете о движении денежных средств (форма 4) должна быть отражена выручка, полученная от их реализации (конечно, при условии их оплаты покупателем). В декларации по налогу на прибыль подлежат отражению прямые расходы, относящиеся к реализованным товарам; стоимость реализованных товаров; выручка от реализации покупных товаров. Разделы бухгалтерской и налоговой отчетности, имеющие нулевые показатели, свидетельствуют о том, что хозяйствующий субъект не приобретал имущество (товар) и не реализовывал его третьим лицам. Позицию налоговых органов поддерживают и суды.

Что ФНС России сейчас рекомендует делать сотрудникам предпроверочного анализа

В недавнем ДСП одного из региональных ведомств в рамках предпроверочного анализа рекомендовано делать следующее. Во-первых, заранее оценивать достаточность доказательств — чтобы их хватило для опровержения реальности или обвинений в связях с однодневками. Не ограничиваться стандартными признаками, а проявлять больше творчества и устанавливать причинно-следственные связи. Во-вторых, заранее проверять не только налогоплательщика «в разработке», но и его контрагентов. Как они сдают отчетность, сколько у них сотрудников, по какому адресу располагаются и т.п. В-третьих, уже в рамках предварительного анализа обратить внимание на перемещение товара, если есть подозрения в том, что он фиктивный. Продумать, какие доказательства подкрепят соответствующие доводы. В-четвертых, сотрудникам предпроверочного анализа рекомендовано не замыкаться на отчетности налогоплательщиков, а активнее использовать другие источники для получения сведений, которые могут доказать налоговые нарушения. В частности, интернет-сайты контрагентов, банки, справочные системы, базы госорганов и т.п.

Избегайте попадания в «черный список» СУР АСК НДС-2

Помимо стандартного способа поиска компаний с высоким налоговым риском на основе предпроверочного анализа, у налоговиков появился новый действенный инструмент. В 2016 году в инспекциях появилась СУР АСК НДС-2 (автоматическая система контроля налога на добавленную стоимость в версии № 2). СУР — система управления рисками.

Этот программный комплекс в автоматическом режиме анализирует информацию в отчетности налогоплательщика и сопоставляет ее со сведениями, предоставленными контрагентами и посредниками. В единой системе содержится информация от налогоплательщиков, налоговых агентов и иных лиц, ведущих журналы учета счетов-фактур. Теперь инспекторы могут в автоматическом режиме проследить всю цепочку реализации товаров, работ и услуг и отследить возникновение базы по НДС.

В соответствии с СУР АСК НДС-2 все налогоплательщики делятся на три категории:

- Налогоплательщики, которые работают только в соответствии с законом. У них никаких проблем с контрагентами, с оформлением счетов-фактур и уплатой НДС.

- Налогоплательщики, которые в целом работают легально, но у них есть разрывы в отчетности и неточности в документах.

- Налогоплательщики, которые обладают признаками несамостоятельного и недобросовестного юридического лица.

Вот так налоговики теперь группируют всех плательщиков НДС. Соответственно, третья группа компаний с высоким налоговым риском привлечет внимание налоговиков. Но организации из второй группы также могут попасть в список претендентов на проверку. Так как часто эти налогоплательщики связаны с третьей группой.

При этом если уровень риска «СУР АСК НДС-2» не соответствует уровню риска «АСК НДС», то для оценки налогоплательщика будут использовать уровень риска новой «СУР АСК НДС-2».

Чтобы не попасть в «черный список» этой программы, компании целесообразно предпринять следующие действия:

- Проверить, есть ли у нее документы о правоспособности юридических лиц (своих контрагентов) и правомочности лиц на подписание документов. В ином случае эти бумаги нужно запросить.

- Выяснить, отражены ли в отчетности контрагента основные средства, нематериальные активы и иные активы, наличие которых обусловлено условиями сделок.

- Сверить документы по сделке с аналогичными бумагами партнера. Особое внимание уделите обязательным реквизитам счетов-фактур. Подпишите акты сверки.

- Посмотрите интернет-сайт партнера. Сделайте скриншот страницы. Поищите отзывы об организации в интернете на других сайтах. Практика показывает, что скрины таких страниц часто срабатывают в пользу налогоплательщиков еще на этапе подачи возражений на акт проверки.

- Убедитесь, что у контрагента на самом деле есть офис или склад. Сделайте фотографии, сохраните заявки на пропуск в эти помещения при визите к партнеру.

- Проверьте, не судится ли ваш контрагент. Для этого зайдите в справочную систему или на сайт http://www.arbitr.ru/ в картотеку арбитражных дел. Введите наименование юрлица в поисковую строку и просмотрите судебные дела.

Такие меры позволят избежать несоответствий в налоговой отчетности. А также оперативно представить пояснения в случае предъявления претензий со стороны проверяющих — и тем самым избежать попадания в план выездных проверок.

Подписывайтесь на наши телеграм-каналы «

За 9 месяцев 2017 года в России проведено 13 516 выездных налоговых проверок (ВНП) юридических лиц. Лишь 128 из них закончились «без выявленных нарушений». Несложно посчитать, что точность выхода инспекторов на проверку составляет 99 %.

Данный показатель эффективности налогового контроля остаётся неизменным на протяжении нескольких лет, при этом количество ВНП постоянно сокращается. Например, в далёком 2012 году было проведено свыше 45 тыс. выездных проверки юридических лиц, то есть в 3 раза больше.

Что касается размера доначисленных налогов, то в в том же 2012 году средняя сумма на одну ВНП составляла 6,5 млн. рублей, а в 2017 — уже 12,5 млн. Эти факты свидетельствуют о том, что ФНС с каждым годом всё избирательнее подходит к проведению проверок.

Что же позволяет добиваться более высокой эффективности? На официальном языке это звучит так: «общее количество проверок сократилось..., что обусловлено „точечным“ подходом к отбору объектов контроля и усилением аналитической составляющей при подготовке проверок...».

Переводя на «русский», это значит, что инспекторы смогли воспользоваться техническим потенциалом ФНС, заложенным еще несколько лет назад. Большая часть работы (70-80 %), необходимой для налогового контроля, проводится именно в процессе предпроверочного анализа и ложится в основу акта налоговой проверки.

Предпроверочный анализ — это своего рода негласное исследование информации о налогоплательщике, посредством которого налоговая определяет для себя целесообразность выхода на ВНП. Налоговый аналитик с помощью специальных технологий и инструментов собирает и обобщает информацию которая позволяет ещё до назначения проверки составить представление о деятельности налогоплательщика и обнаружить «проблемные места». При этом предпроверочный анализ направлен не только на выявление нарушений законодательства. Важно понять, не является ли потенциальный проверяемый анонимной структурой и есть ли перспектива реального взыскания доначисленных налогов и штрафов.

1. Заключение по результатам предпроверочного анализа

Начнем с конца. Предпроверочный анализ, не смотря на негласность, имеет и формализованную часть — письменный документ, заключение.Такой документ состоит из 6 разделов:

- Основные сведения о налогоплательщике (кроме формальных данных типа даты и адреса регистрации, здесь приводятся сведения об учредителях и их участии в других юр.лицах, их доходах и источниках таких доходов, круга выявленных взаимозависимых лиц, составе имущества как руководителей и учредителей, так и самой компании);

- Общая оценка финансово-хозяйственной деятельности (анализ и оценка данных бухгалтерской и налоговой отчетности, их положительная или отрицательная динамика, анализ состава кредиторской задолженности, правильность формирования затрат, сопоставляются налоговые базы по прямым и косвенным налогам, отдельно анализируются имущественный и транспортный налог);

- Оценка по критериям риска (табличная форма, основана на 12-ти критериях риска в соответствии с приказом ФНС России от 30.05.07г. №ММ-3-06/333, эти критерии вы можете найти на сайте www.nalog.ru);

- Сведения из информационных ресурсов и прочих источников (почти два десятка ПИК — поисково-информационных комплексов, специальные инструменты анализа информации и открытые источники...но об этом ниже);

- Сведения о проведенных мероприятиях налогового контроля (на самом деле в этом разделе не только данные о результативности камеральных и выездных проверках налогоплательщика в предыдущие периоды, но и данные из банков. Именно информация по движению денежных средств по счетам ложится в основу построения блок-схемы участников группы компаний, выявления источников изъятия наличных денежных средств. Кроме того компании из блок-схемы анализируются на предмет анонимности и транзитности деятельности с приведением данных их налоговой отчётности. Здесь же приводится информация о встречных проверках контрагентов и контрагентов контрагентов);

- Выводы (разумеется речь идет о выводах целесообразности проведения ВНП, составе проверяющих, мероприятиях, которые необходимо провести в рамках ВНП, сумме потенциальных доначислений, реальности их взыскания, а также о необходимости включения в состав проверяющих оперативных сотрудников органов внутренних дел).

2. Первичный отбор

То, о чём мечтали герои фильма «Приключения электроника», давно входит в нашу жизнь. Автоматизация, роботы, снижение человеческого фактора не остались в стороне и от системы налоговых органов.Первичный отбор кандидатов для ВНП проводят программы.

ВНП-отбор. Основной фильтр. Работает с данными налоговой и бухгалтерской отчётности. Её задача — проанализировать компанию по ряду критериев. Интересно, что компании сравниваются с другими налогоплательщиками, имеющими такой же ОКВЭД. Таким образом, если в качестве основного вида деятельности указана оптовая торговля, а в реальности организация занимается производством, её показатели всё равно будут сопоставляться с другими оптовиками, по сравнению с которыми налоговая нагрузка производственников выгодно отличается. Но, зачастую, бывает всё с точностью до наоборот.

ВНП-Отбор проставляет баллы. Своего рода чёрные камушки в мешочке добрых дел налогоплательщика. При определенном количестве набранных баллов система рекомендует налогоплательщика к проверке.

Среди других программных комплексов назовём:

СУР АСК НДС-2 и АСК НДС-2

. Аббревиатура СУР означает: система управления рисками (налоговыми).

Суть работы программ сводится к выявлению налогоплательщиков, которые не платят НДС (потенциальные фирмы-однодневки), и анализу связей других организаций с таковыми.

Первая программа автоматически делит всех налогоплательщиков на три категории:

а) низкий налоговый риск (платят НДС, не взаимодействуют с потенциальными однодневками, имеют средства/ресурсы для ведения деятельности);

б) высокий налоговый риск (не платят НДС либо платят его в минимальном размере, в составе контрагентов имеются потенциальные однодневки, отсутствуют ресурсы для реальной деятельности);

в) средний налоговый риск (не попали в вышеуказанные категории).

Знаменитая АСК НДС-2 ищет разрывы в цепочках уплаты НДС. Сведения из отчётности налогоплательщика автоматически сопоставляются с данными его контрагентов. Если в цепочке есть расхождение, программа сигнализирует об этом компании (направляет требование дать пояснения). Иными словами, АСК НДС-2 ищет так называемые «чёрные дыры» — некие структуры (связанные между собой организаций), внутри которых отсутствует источник возмещения НДС, и определяет, насколько близок потенциальный проверяемый к такой «чёрной дыре».

По результатам работы этих двух программ вырисовывается примерно следующая картина:

Из неё видно, что ООО «А» имеет связь с цепочкой «проблемных» контрагентов. Произошло это случайно или же компания реально использует их для целей агрессивной оптимизации НДС — неважно. СУР в любом случае подсветит ООО «А» жёлтым или красным цветом (средний или высокий уровень налогового риска). Представим, что так и произошло. АСК определил средний уровень риска, а ВНП-отбор предложила проверить ООО «А». Что происходит дальше?

Налоговые инспекторы анализируют досье компании, которое содержится в АИС «Налог 3». В том числе рассматривают движение средств по счетам, наличие имущества у компании, состав руководителей и учредителей (участников) их доходы, а также личное имущество и имущество членов их семей.

В данном случае задача понять, есть ли смысл выходить на проверку, ведь доначислить налог — это пол дела, его ещё нужно взыскать за счёт чего-то. В рассматриваемой ситуации, поскольку компания реально ведёт деятельность, потенциал для взыскания есть.

Отдельно упомянем ПК «ВАИ» (визуальный анализ информации) — роботизированный помощник, позволяющий наглядно отследить данные по взаимозависимости, участию учредителей в других юр.лицах, источникам доходов и т.д.

Однако «сито» программных комплексов остается слишком широким, чтобы довериться только ему. Получив заключение о наличии перспективы для проведения выездной налоговой проверки конкретного налогоплательщика, сотрудники отдела предпроверочного анализа переходят к «ручной» его части.

3. «Ручной» анализ

На этом этапе налоговый орган должен выявить операции, направленные на получение необоснованной налоговой выгоды. Основные направления:- поиск связей с «проблемными» контрагентами (в целях агрессивной оптимизации НДС и получения наличных);

- выявление подконтрольных субъектов на УСН и признаков искусственного дробления (в целях минимизации налога на прибыль и получения наличных).

Имея на руках такие сведения, очевидными становятся два момента: основания для доначисления налогов ООО «А» точно есть; двигаться налоговой во время ВНП нужно в направлении выявленных «однодневок» и сделок с ними.

Специальные системы

Системы Fira.Pro

и СПАРК

. С их помощью устанавливаются связи субъектов через учредителей, руководителей, адреса, интернет сайты и номера телефонов. Используя данные из этих систем, налоговый орган выстраивает схему группы взаимосвязанных лиц. Так становится понятно, в какую сторону двигаться.

Открытые источники

Выявив связи, инспектор принимается за анализ открытых источников информации: сайт компании, социальные сети, статьи и публикации в интернет-изданиях. Здесь проверяющий хочет найти фразы «Группа компаний...», «Президент группы компаний...», «Холдинг...» и другую информацию, которая прямо или косвенно указывает на взаимозависимость субъектов и/или их подконтрольность одному лицу.

Собственники бизнеса в большинстве своем люди амбициозные, поэтому большие развернутые статьи в ключе «я вложил последние 10 тыс. долларов, а теперь это группа компаний с оборотом в 1 млрд.» не редкость. Опасной может стать информация, например, о размере выручки удачливого бизнесмена, о статусе «официального представителя в РФ такого-то бренда» при отсутствии прямого импорта, а также перечне сотрудников компании, крупных контрактах и т.п.. Фотографии с корпоративов тоже смотрят. Поэтому есть смысл сопоставить для себя ваш официальный статус в бизнесе и позирование на фоне шумной компании сотрудников.

Отдельного упоминания заслуживает сайт www.arbitr.ru . Редко кто из налогоплательщиков правильно отвечает на вопрос, что именно ищет инспектор в картотеке арбитражных дел. А ответ на поверхности. Задайте себе вопрос: участвовали ли компании вашего бизнеса хоть раз в арбитражном процессе (неважно в каком статусе)? Лишь 5% никогда не бывали в арбитражном суде. Таким образом, если контрагенты проверяемого налогоплательщика отсутствуют в базе данных арбитража, вывод напрашивается сам собой. Скорее всего это анонимная структура.

Запрос информации

Определив потенциальных взаимозависимых лиц, проверяющий запросит у банка информацию по расчётным счетам ООО «А» (как действующим, так и закрытым) и посмотрит, проходили ли какие-либо платежи между такими субъектами.

Предположим, что в данном плане к ООО «А» не подкопаться. Однако, после внимательного изучения выписки по счёту, налоговый инспектор обнаружил периодические платежи в адрес некого ИП. Запросив вписку с расчётного счёта предпринимателя, инспектор видит, что полученные от ООО «А» средства тот сразу же переводит на свой счёт физ лица в полном объёме. Такое поведение свидетельствует о транзитном характере операций между ООО «А» и ИП.

Инспектор не останавливается на достигнутом и направляет новый запрос в банк с просьбой предоставить информацию по IP и MAC адресам ООО «А» и ИП, которые фиксируются кредитной организацией при каждом входе клиента в интернет-банк. Банк запрашиваемую информацию предоставляет и тут открывается новый любопытный факт: IP и MAC адреса ООО «А» и ИП совпадают, а значит управление расчётными счетами этих субъектов осуществляется с одного компьютера (из одного места).

Подобные совпадения свидетельствуют о том, что ИП контролируется компанией, следовательно, есть возможность исключить платежи в адрес ИП из расходов ООО «А» и доначислить налог на прибыль.

Обращаем ваше внимание и на то, что такие данные запрашиваются не только по действующим, но и уже закрытым счетам. Поэтому если вдруг пришло озарение, что несколько счетов управляются с одного IP-адреса, то закрывать их и открывать новые бессмысленно в большинстве случаев. Лучше найти этому логичное объяснение. Либо перейти к более кардинальным действиям.Помимо запросов в банк, проверяющий обратится в другие органы: Росреестр и ГИБДД. Делается это для того, чтобы выявить конкретный состав имущества компании, а также имущества её руководителей, учредителей и их супругов. В данном случае преследуются две цели. О первой мы говорили ранее — нужно окончательно установить за счёт чего будут взысканы доначисленные налоги.

Вторая направлена на соотнесение доходов руководства и их уровня жизни. Если инспектор выявит, что руководитель компании имеет в собственности Rolls-Royce и особняк в 500 м2, при этом его доходы составляют 150 000 рублей, вывод будет однозначным: деньги из компании «А» выводятся. Остается понять как именно.

Встречаются и вовсе нетривиальные запросы. Есть практика предпроверочных анализов производственных компаний, где инспектор соотнёс данные заявленных объемов производства в бухгалтерской и налоговой отчётности с аналогичными данными, поданными налогоплательщиком при согласовании зоны отчуждения с природоохранными органами.

Архив

Дополнительно, в рамках предпроверочного анализа, будут подняты все пояснения и ответы на требования налогоплательщика. Напомним, что порядок работы с архивной документацией в ФНС также изменился. Ранее пояснения налогоплательщиков складывали в большую пыльную коробку и отправляли в архив, откуда поднять их было практически нереально. Сейчас же они хранятся в электронном виде в АИС «Налог-3»

, так что достать их не составит большого труда.

Проделав вышеописанную работу, отдел предпроверочного анализа резюмирует:

- рекомендуем провести выездную налоговую проверку;

- по результатам ВНП минимальное доначисление налога на добавленную стоимость составит X рублей; минимальное доначисление налога на прибыль составит Y рублей;

- в рамках подготовки к ВНП провести следующие мероприятия: ...

- в рамках ВНП запросить документы по сделкам с контрагентами... ; провести следующие мероприятия: ...

4. Особенности выхода на ВНП

Критерий «Три года»Многие до сих пор всерьёз думают, что налоговая выходит на ВНП раз в три года, поэтому придерживаются принципа: «Мы три года поработаем, а потом компанию поменяем».

Такая «политика» обречена на провал. Во-первых, налоговая служба не будет выжидать три года, чтобы выйти на проверку. НДС сдаётся поквартально, если есть основания провести ВНП, придут, проверят, доначислят. Во-вторых, на сегодняшний день судебная практика имеет достаточно прецедентов привлечения к ответственности компаний-клонов проверенных налогоплательщиков. Соответственно, меняя компанию на новую, в том числе переводя сотрудников, передавая активы и перезаключая контракты с покупателями и поставщиками, мы даём налоговому органу железобетонное основание привлечь её по долгам старой как взаимозависимую структуру.

Показатели эффективности

Налоговые инспекторы, проводящие ВНП, имеют свой KPI, что на первый взгляд может показаться странным. Более того, любой причастный к проверкам сотрудник налоговой будет отрицать существование каких-либо показателей эффективности. Однако мы с вами понимаем, что проведение проверки чего-то стоит бюджету и, как минимум, должно окупаться.

KPI налогового инспектора при ВНП определяется как сумма доначисленного и, внимание, взысканного налога. Для городов-миллионников минимальный показатель составляет 5 млн. руб. (для Москвы 11 млн.). Таким образом, если по результатам предпроверочного анализа сумма к доначислению оставит менее 5 млн., проведение ВНП скорее всего отложат «до лучших времён».

«Портрет» проверяемого

Пожалуй, основным критерием, по которому налоговый орган отбирает проверяемых — это размер бизнеса (для ФНС — это размер выручки). Малый бизнес (с выручкой до 100 млн.) менее интересен с точки зрения проверяющих. В этой связи для среднего бизнеса есть оптимальная стратегия — стать малым (в глазах ИФНС). Хотя и из этого правила встречаются исключения.

Нечего взять

Нет смысла доначислять налог, если взыскать его не получится. Для этого на этапе предпроверочного анализа анализируется имущественное положение компании, её учредителей и руководителей, а также членов их семей, включая наличие долей в иных компаниях, недвижимого имущества и автомобилей. Если по результатам предпроверочного анализа инспекторы придут к выводу, что перспективы взыскать доначисленный налог нет, вероятность назначения ВНП существенно снижается.

Ну, и напоследок. Выводы, так сказать.

Первое, что надо уяснить для себя. Если вы получили решение о назначении ВНП, то вопроса о том, найдут ли у вас нарушения, не стоит. Их уже нашли.

Второе. Размер потенциальных доначислений в 99% случаев выше минимального порога привлечения к уголовной ответственности за неуплату налогов по ст.ст. 198, 199 УК РФ, чтобы там СМИ не писали про либерализацию в сфере предпринимательской деятельности.

Третье. У налоговых органов в арсенале есть специальные средства взыскания выявленной недоимки не только с налогоплательщика, но и с иных взаимозависимых лиц. А также в процедуре банкротства. Сами доначисления никого не интересуют, главное — реальность взыскания. Этот постулат должен лежать в основе проектирования имущественной безопасности вашего бизнеса (группы компаний).

И последнее. Проверка раз в три года — просто миф. Причем очень старый. Весь комплекс камеральных мероприятий (и предпроверочного анализа и камеральных проверок) направлен на скорость. На скорость реакции ФНС относительно возможных налоговых нарушений со стороны налогоплательщиков.

1На современном этапе развития российской экономики органами государственной власти Российской Федерации объявлен курс на снижение налоговой нагрузки, сокращение числа налогов, уменьшение налоговых ставок. В этих условиях одним из важнейших способов пополнения государственного бюджета является применение эффективных приемов и методов налогового контроля, дальнейшее совершенствование всего механизма его осуществления. Для решения данной задачи представляется целесообразным разработка действенной системы показателей оценки финансового состояния налогоплательщиков, деятельность которых подлежит детальному изучению посредством проведения выездной налоговой проверки. Статья отражает видение автора по вопросу структурирования сбалансированной методики финансового анализа проверяемых налогоплательщиков. Является полезным материалом для налоговых инспекторов, налоговых адвокатов и консультантов в сфере налогообложения.

выездные налоговые проверки

рентабельность

деловая активность

финансовая устойчивость

ликвидность

анализ финансового состояния

Предпроверочный анализ

1. Федеральный закон «О несостоятельности (банкротстве)» № 127-ФЗ от 26.10.2002 г. (действующая редакция от 12.03.2014)

2. Приказ Федеральной налоговой службы от 30.05.2007 г. № ММ-3-06/333@ «Об утверждении концепции системы планирования выездных налоговых проверок» (в ред. Приказа ФНС России от 10.05.2012 № ММВ-7-2/297@)

3. Приказ Минэкономразвития РФ от 21.04.2006 № 104 (ред. от 13.12.2011) «Об утверждении Методики проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций».

4. Макарова Л.Г., Макаров А.С. Экономический анализ в управлении финансами фирмы. Учебное пособие. – Нижний Новгород: Издательство ННГУ, 2000.- 323 стр.

5. Налоговый контроль в Российской Федерации: учебное пособие / А.З. Дадашев, И.Р. Пайзулаев. М.: КНОРУС, 2009. - 128 с.

6. Нестеров Г.Г., Попонова Н.А., Терзиди А.В. Налоговый контроль: учебное пособие. Москва: Эксмо, 2009. – 379 с.

7. Прогнозирование и планирование в налогообложении: Учебник / И.И. Бабленкова, JI.C. Кирина, Г.Н. Карпова, H.A. Горохова; науч. ред. И.И. Бабленкова. М.: ЗАО "Издательство "Экономика", 2009. - 351 с.

8. Мизиковский И.Е., Милосердова А.Н., Софьин А.А. Формирование процесса принятия решения об организации выполнения вспомогательных работ// Современные проблемы науки и образования. – 2014. – № 5; URL: http://www.сайт/119-14276

9. Мизиковский Е.А., Мизиковский И.Е., Софьин Н.А. Применение методики калькулирования выполнения складских работ для повышения транспарентности информационного пространства принятия управленческих решений // Современные проблемы науки и образования. – 2014. – № 4; URL: http://www.сайт/118-14306

Предпроверочный анализ деятельности экономических субъектов производится на этапе подготовки выездной налоговой проверки, позволяющий осуществить ранжирование налогоплательщиков по степени эффективности выездной налоговой проверки. Безусловно, предпроверочный анализ играет значительную роль в системе налогового контроля (рис. 1).

В процессе анализа на этапе подготовки производится оценка ключевых показателей деятельности экономического субъекта за три календарных года, предшествующих году проведения контрольных мероприятий. Вместе с тем, при наличии выездных налоговых проверок в предшествующие периоды, аналитические исследования производятся только за периоды, следующие за периодом предыдущей проверки (4,8).

Этап подготовки и предпроверочного анализа включает следующие элементы:

- структурирование информационного досье о налогоплательщике;

- осуществление предпроверочных мероприятий;

- формирование выводов и рекомендаций по проведению выездной проверки;

- оформление результатов аналитических исследований (7, 9).

Рис. 1. Предпроверочный анализ в системе налогового контроля

Следует отметить, что на практике налоговые органы игнорируют проведение детальных аналитических исследований в отношении налогоплательщиков, не относящихся к крупнейшим. В результате значительно снижается эффективность отбора налогоплательщиков для проведения выездной налоговой проверки, и, соответственно, снижается их результативность.

Анализ финансового состояния и платежеспособности налогоплательщиков производится в соответствии с Приказом Минэкономразвития РФ от 21.04.2006 № 104 (ред. от 13.12.2011) «Об утверждении Методики проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций» (3).

Следует отметить, что существует ряд недостатков данной методики, которые не позволяют сделать качественные выводы о финансовом состоянии и платежеспособности налогоплательщика.

Прежде всего, данная методика разработана лишь для оценки финансово-хозяйственной деятельности стратегических предприятий и организаций и не предполагает расчет ключевых показателей финансового состояния как показатели финансовой устойчивости, деловой активности и рентабельности (1, 2).

Возникает объективная необходимость разработки методики анализа финансового состояния налогоплательщиков, позволяющая структурировать релевантные информационные массивы оценке фактического состояния бизнеса хозяйствующего субъекта.

Нам представляется целесообразным финансовое состояние организации оценивать по следующим группам показателей:

- коэффициенты ликвидности;

- показатели финансовой устойчивости;

- коэффициенты рентабельности;

- показатели экономического потенциала.

До осуществления расчета показателей финансового состояния экономического субъекта возникает необходимость реструктурирования бухгалтерского баланса, обусловленная некорректным формированием отдельных его разделов. Для решения данной задачи должны быть произведены следующие корректировки:

- на суммы задолженности участников (учредителей) по взносам в уставный капитал (раздел II актива баланса) должна быть уменьшена сумма собственного капитала и обо-ротных активов. Данная корректировка необходима, поскольку для обеспечения адекватности оценки финансового состояния организации целесообразно учитывать величину собственного капитала, фактически имеющуюся в распоряжении экономического субъекта;

- на сумму долгосрочной дебиторской задолженности (погаше-ние которой ожидается более чем через 12 месяцев) уменьшается сумма оборотных активов и увеличиваются внеоборотные активы. Необходимость данной корректировки обусловлена тем, что оборотные активы должны содержать только статьи, период оборота которых превышает 12 месяцев;

- «НДС по приобретенным ценностям» необходимо отражать в составе краткосрочной дебиторской задолженности, в связи с тем, что суммы НДС по указанной строке представляют собой отвлеченные средства организации, возвращающиеся в оборот в течение налогового периода, составляющего квартал;

- из V раздела «Краткосрочные обязательства» должны быть перенесены статьи «Доходы будущих периодов» и «Оценочные обязательства» в III раздел «Капитал и резервы», поскольку данные статьи отражают информацию о собственных средствах организации, зарезервированных на определенные цели, и не являются, по своей сущности, кредиторской задолженностью.

Следует отметить, что первые две корректировки возможны лишь в случае структурирования организацией Пояснений к бухгалтерскому балансу и отчету о финансовых результатах, представляющих необходимую детальную информацию о соответствующих объектах бухгалтерского учета.

Получение достоверной и полной информации о ликвидности активов экономического субъекта по нашему мнению позволяют обеспечить следующие показатели:

1. Коэффициент текущей ликвидности (4):

(1)

(1)

где: ОА - сумма оборотных активов;

КО - краткосрочные обязательства.

Необходимо отметить, что нам представляется необходимым вариативный подход к установлению рекомендуемого значения коэффициента текущей ликвидности в зависимости от особенностей обычных видов деятельности экономического субъекта.

Отличие данного показателя от коэффициента срочной ликвидности заключается во включении в числитель суммы запасов, необходимая величина которых для обеспечения бесперебойности текущих видов деятельности организации различна в различных отраслях. Например, доля запасов в общей сумме активов сельскохозяйственных организаций будет значительна, а для деятельности гостиниц данная величина будет незначительной.

2. Степень платежеспособности (4):

(2)

(2)

где: ДО - долгосрочные обязательства;

Среднемесячная сумма выручки.

Для расчета среднемесячной выручки, нам представляется целесообразным основываться на показателе выручке-брутто с учетом НДС, акцизами и другими обязательными платежами, поскольку платежеспособность должна отражать фактическую возможность экономического субъекта расплачиваться по своим долгам.

Вместе с тем, выручку необходимо, на наш взгляд, для обеспечения адекватности расчетов принимать в размере фактически полученной суммы, а не начисленной за отчетный период.

В случае, когда организация применяет метод начисления для определения суммы доходов в отчетном периоде, возникает объективная необходимость корректировки полученного показателя с учетом формирования денежных потоков, т.е. на изменение дебиторской задолженности.

При увеличении дебиторской задолженности сумма выручки должна быть уменьшена на полученную величину, и наоборот. Среднемесячную выручку также целесообразно рассматривать в сравнении с аналогичным показателем предприятий-конкурентов для выявления фактов занижения налогооблагаемых доходов.

3. Степень платежеспособности по текущим обязательствам (4):

(3)

(3)

Рекомендуемое значение данного показателя будет ограничено 3,0, поскольку в соответствии с Федеральным законом «О несостоятельности (банкротстве)» экономический субъект должен в течение трех месяцев погасить свои текущие обязательства. В обратном случае экономический субъект будет позиционироваться как потенциальный банкрот (1).

Для обеспечения возможности получения адекватной оценки финансового состояния налогоплательщика необходимо разработать систему показателей, позволяющей эффективно решить поставленную задачу. На наш взгляд, ключевыми показателями для решения данной задачи могут выступать:

1. коэффициент обеспеченности оборотных активов собственными оборотными средствами (4):

(4)

(4)

где: СОС - собственные оборотные средства.

2. коэффициент маневренности собственного капитала (4):

(5)

(5)

где: КР - капиталы и резервы.

3. коэффициент автономии (4):

(6)

(6)

где: ВБ - валюта бухгалтерского баланса (стр. 1600 или 1700 бухгалтерского баланса).

4. плечо финансового рычага (4):

(7)

(7)

5. коэффициенты исполнения текущих обязательств по уплате налоговых платежей в бюджеты разных уровней бюджетной системы Российской Федерации:

(8)

(8)

где: НПу - налоговые платежи, уплаченные в бюджеты бюджетной системы Российской Федерации;

НПн - налоговые платежи, начисленные налогоплательщику по данным налоговых деклараций и налоговых проверок.

Комплексная оценка финансового состояния налогоплательщика невозможна без анализа скорости превращения активов экономического субъекта в денежные средства. Наиболее адекватными для решения поставленной задачи, по нашему мнению, будут следующие оценочные параметры:

1. коэффициент оборачиваемости активов (4):

(9)

(9)

где: - средняя за период сумма валюты бухгалтерского баланса.

Высокое значение данного показателя будет свидетельствовать о значительном количестве оборотов, совершаемых активами за исследуемый период.

Для расчета данного показателя представляется необходимым основываться на выручке-брутто с учетом фактических денежных потоков, т.е. изменения дебиторской задолженности.

2. коэффициент оборачиваемости запасов (4):

(10)

(10)

где: - средняя за период сумма запасов.

3. коэффициент оборачиваемости дебиторской задолженности (4):

(11)

(11)

где: - средняя за период сумма дебиторской задолженности (среднеарифметическая величина, рассчитанная за отчетный период по стр. 1230 бухгалтерского баланса).

4. период оборота активов (4):

(12)

(12)

где: t - календарное количество дней исследуемого периода.

5. период оборота запасов (4):

(13)

(13)

6. период оборота дебиторской задолженности (4):

(14)

(14)

7. Среднемесячная выручка (выработка) на одного работника (4):

(15)

(15)

где: ч - среднесписочная численность сотрудников в отчетном периоде.

В заключение финансового анализа необходимо произвести оценку эффективности деятельности налогоплательщика на основе расчета показателей рентабельности и экономического потенциала.

Ключевыми показателями рентабельности выступают:

1. общая экономическая рентабельность (4):

(16)

(16)

где: Prно - прибыль до налогообложения (стр. 2300 отчета о прибылях и убытках).

2. рентабельность активов (4):

(17)

(17)

3. рентабельность обычных видов деятельности:

(18)

(18)

где: Prпрод - прибыль от продаж (стр. 2200 отчета о прибылях и убытках).

4. рентабельность производства:

(19)

(19)

где: С - себестоимость продаж (стр. 2120 отчета о финансовых результатах).

5. рентабельность продаж (6):

(20)

(20)

6. предельная рентабельность:

(21)

(21)

где: ПС - полная себестоимость продаж (стр. 2120 + стр. 2210 + стр. 2220 отчета о прибылях и убытках).

Представляется необходимым для расчета данного показателя в расчет принимать показатель полная себестоимость с целью получения суммы чистой прибыли, приходящейся на один рубль расходов организации по обычным видам деятельности в отчетном периоде.

7. экономический потенциал (4):

Тр prв > Тр TR>Tpc> 100%, (22)

где: Тр - темп роста;

prв - валовая прибыль (стр. 2100 отчета о прибылях и убытках)

или Тр pr прод> Тр TR>Tp пc> 100%. (23)

Разработанная авторами методика финансового анализа позволит обеспечить получение адекватной оценки финансового состояния налогоплательщиков, необходимой для обеспечения эффективного отбора экономических субъектов для проведения выездных налоговых проверок в концепции повышения их результативности.

По результатам произведенных расчетов финансового состояния налоговые инспекторы должны производить ранжирование налогоплательщиков по критерию вероятности обнаружения налоговых правонарушений для обоснования необходимости проведения выездных налоговых проверок в отношении экономических субъектов.

Целесообразным представляется подход, предполагающий осуществление градации налогоплательщиков, основанный на ранжирование экономических субъектов с высоким, средним и низким уровнем вероятности обнаружения налоговых правонарушений.

Высокая вероятность может признаваться в отношении налогоплательщиков, расчетные значения показателей которых значительно отличаются от рекомендуемых значений показателей или показателей аналогичных организаций. Под высокой вероятностью могут признаваться отклонения в диапазоне от 100% до 70%.

Вероятность обнаружения налоговых правонарушений, ранжируемая как средняя, будет присвоена организациям, отчетные значения рассчитанных показателей которых отличаются от оценочных критериев на 69 - 30%.

Низкая вероятность должна признаваться в отношении налогоплательщиков, имеющих отклонение фактических показателей от рекомендуемых либо среднеотраслевых на 29 - 1%.

Заключительным этапом предпроверочного анализа выступает оформление результатов аналитических исследований. Для обеспечения высокой информативности результатов предпроверочных мероприятий представляется необходимой разработка единых подходов к структурированию выходной формы учетного документа «Реестр проверяемых налогоплательщиков», представленного в таблице.

Таблица

Реестр проверяемых налогоплательщиков

|

Наименование организации |

Основание включения в план проверки |

Вероятность обнаружения налоговых правонарушений |

|

|

ООО «Автоком» |

низкое значение коэффициента абсолютной ликвидности, неоптимальный тип финансовой устойчивости, неоптимальность показателей структуры капитала, оборачиваемости |

||

|

ОАО «НижегородЭлектро Транс» |

низкий уровень показателей структуры капитала и экономического потенциала, снижение показателей рентабельности в исследуемом периоде |

||

|

ООО «Сильва» |

По результатам произведенных расчетов финансового состояния произведем ранжирование налогоплательщиков по критерию вероятности обнаружения налоговых правонарушений для обоснования необходимости проведения выездных налоговых проверок в отношении экономических субъектов.

Разработанные автором концептуальные подходы к проведению предпроверочного анализа позволят обеспечить «качество» информационной базы выездных налоговых проверок, тем самым способствуя повышению результативности контрольных мероприятий и сумм налоговых доначислений.

Рецензенты:

Мизиковский Е.А., д.э.н., профессор кафедры «Бухгалтерский учет» Нижегородского государственного университета им. Н.И. Лобачевского, г. Нижний Новгород;

Мизиковский И.Е., д.э.н., профессор, зав. кафедрой «Бухгалтерского учета» Нижегородского государственного университета им. Н.И. Лобачевского, г. Нижний Новгород.

Библиографическая ссылка

Полазнова Т.В., Софьин А.А., Софьин Н.А. ПРЕДПРОВЕРОЧНЫЙ АНАЛИЗ НАЛОГОПЛАТЕЛЬЩИКОВ ПРИ ПЛАНИРОВАНИИ ВЫЕЗДНЫХ НАЛОГОВЫХ ПРОВЕРОК // Современные проблемы науки и образования. – 2014. – № 6.;URL: http://science-education.ru/ru/article/view?id=16344 (дата обращения: 25.10.2019). Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания»