Расчет страхового возмещения по каско. Как получить страховку по каско. Особенности установленных размеров

Калькулятор

Страховая мало насчитала по ОСАГО или КАСКО?! Узнайте справедливую сумму выплаты!

При помощи этого калькулятора, Вы можете рассчитать реальную сумму ущерба после ДТП. В основу данного калькулятора заложены постоянно обновляющиеся цены запасных частей на все марки автомобилей и стоимость нормочаса работы специалиста станции технического обслуживания, как специализированного(дилерского), так и нет.

Внимание! Сумма является гипотетической! Обратившись в нашу компанию, Вы всегда можете узнать справедливую сумму ущерба после проведения бесплатной .

О нашей компании

Наши автоюристы оказывают помощь при ДТП, юридические и экспертные услуги в сфере автострахования. Нашему мнению доверяют крупнейшие телеканалы России, освещающие проблемы автострахования и ситуации, когда страховая не выплачивает страховку или занижает страховые выплаты.

наши преимущества

1 Мы отсудили 761 444 000 Р у страховых в пользу клиентов

2 Вы не платите ни копейки пока мы не выиграем дело

3 Все расходы оплачиваем мы в т.ч. пересылку и пошлины

4 Работаем по всей России не обязательно ездить к нам

Бесплатная консультация

Станьте нашим партнёром

Расскажите автовладельцам о способе получить свои страховые выплаты в полном объёме! Помогите другим не быть обманутыми страховыми!

Самое время подать документы на возмещение. А затем приходится какое-то время ждать от страхкомпании денег. И здесь есть свои нюансы, о которых желательно знать заранее.

Напомним, что КАСКО позволяет застраховать любой транспорт. Для простоты все ситуации рассматриваются в применении к самому частому объекту страхования КАСКО, то есть автомобилю.

Сроки страховых выплат по КАСКО по закону

Итак, сроки выплаты страхового возмещения по КАСКО. Неделя или месяц? А если 30 дней, то каких – рабочих или календарных? Подобные вопросы важны хотя бы потому, что многие ошибочно считают ОСАГО и страхование КАСКО чем-то единообразным.

На деле только правила и процедуры ОСАГО регулируются на законодательном уровне. КАСКО лишь базируется на законах о страховании, но правила и каждая страхкомпания разрабатывает свои. Из-за этого и возникает путаница со сроками. Итог – недели и даже месяцы ожидания, масса беспокойств и другие неудобства.

А всё потому, что каждая компания-страховщик устанавливает собственные сроки для выплаты возмещения. Обычно они указываются в специальных правилах выплат по КАСКО. Казалось бы, беспокоиться не о чем: срок указан, надо лишь требовать от страховщиков его соблюдать.

- Однако без подвохов не обходится: например, может быть указан месячный срок выплат, но лишь после принятия положительного решения. А сколько времени пройдёт до этого – не указывается.

- Особая ситуация возникает, когда компания обязуется отремонтировать ТС. Здесь ожидание может стать настоящим кошмаром: то организация-ремонтник и страховщик никак не согласуют сумму и объём работ, то запчастей нет.

- Ещё одна тонкость касается ситуации, когда автомобиль похищают. Обычно сроки выплат в этом случае «стартуют» с двух месяцев. Это объясняется просто: именно столько времени даётся на ведение уголовного дела. Если два месяца прошло, но авто не нашли, страхователь получает соответствующие документы для представления страховщику.

О том, какова максимальная выплата по КАСКО, расскажем ниже.

Размер возмещения

Формировка суммы

Если речь идёт о различных повреждениях ТС, то здесь всё зависит от конкретной ситуации. Чуть больше определённости по суммам, если случается угон/кража. В этом случае страхователь имеет право рассчитывать на сумму, указанную в договоре.

Однако из этой суммы страхкомпания обычно вычитает:

- Амортизационный износ, то есть удешевление авто по мере того как проходит время. Обычно это 12 – 20% ежегодно.

- Сумму безусловной франшизы, если такая оговорена договором.

- Те выплаты, которые делались раньше (в случаях, если договор о страхкомпанией это предусматривает).

- Невыплаченные страховые взносы. Такая ситуация возникает при оформлении полиса КАСКО с рассрочкой и непогашением долга на момент угона.

О том, облагается ли налогом выплата страхового возмещения по КАСКО при полной гибели автомобиля и в иных случаях, читайте ниже.

В следующем видео будет рассказано о том, как получить максимальную сумму выплат по КАСКО:

Налогообложение

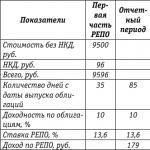

Ещё один важный нюанс касается налогообложения страховых возмещений. Нужно ли платить НДФЛ с полученных сумм? Оказывается, нужно, но расчёты делаются по особой схеме, которую проще всего пояснить на примере.

Предположим, у страхователя похитили авто стоимостью в миллион рублей. Чуть раньше владелец потратил 100 тысяч рублей на страховой взнос по КАСКО. Если компенсация от страхкомпании превысит сумму в 1100000 рублей, с разницы придётся заплатить всем известные 13%.

Однако подобные случаи чрезвычайно редки. Гораздо чаще суммы возмещений заметно не дотягивают до реально потраченных средств. А потому и необходимости в уплате налогов не возникает.

О том, как получить страховое возмещение ущерба при ДТП и без него по КАСКО, читайте далее.

Как получить выплату

Здесь необходимо внимание к деталям и точные, сверенные с правилами страхования действия. Важно также не делать ошибок, речь о которых пойдёт чуть ниже. Для начала узнаем, какие справки и документы нужны для выплаты по КАСКО при ДТП и без такового.

В следующем видео вы найдете полезную информацию по вопросу возмещения франшизы КАСКО по ОСАГО виновника и другим подобным темам:

Документы и справки

Весь перечень оговаривается правилами страхкомпании. Готовить документы по списку необходимо с абсолютной точностью, иначе страховщик может сослаться на элементарное несоблюдение условий договора. А вот если сотрудники страховщика начинают требовать какие-то дополнительные документы, о которых в правилах ни слова, здесь можно смело поспорить.

Оформление страхового случая – разговор отдельный, здесь множество нюансов. Самое важное – повсюду требовать точных формулировок вместо фраз вроде «причины повреждений неизвестны» или «ущерб незначительный». Невнимание к мелочам может стоить возмещения.

Процедура

Если все документы оформлены правильно, страховщик их принял и не представил возражений, то выплаты будут сделаны. Порядок определяется, как и многое, всё теми же правилами конкретной страхкомпании.

Обычно процедура не зависит от типа страхового случая. А вот сроки могут быть различными, об этом уже говорилось выше.

Хорошо, когда сумму выплат действительно можно считать возмещением ущерба. Однако чаще бывает иначе – то сроки выплат затягиваются, то возмещение напоминает скорее подачку, чем компенсацию. И если подобные ситуации не разрешаются на уровне , то остаётся лишь идти в суд.

Судебная практика

Ниже представлены два случая из судебной практики по взысканию страхового возмещения по КАСКО.

Пример 1. Жительница Архангельска С. попала в ДТП на своём автомобиле, застрахованном по КАСКО. Происшествие было признано страховым случаем, были сделаны выплаты – 87 с небольшим тысяч рубле. Однако С. затратила на ремонт почти вдвое больше, а именно 152 тысячи рублей. Пересмотреть сумму возмещения , и С. обратилась в суд.

Дело выло выиграно. В дополнительном соглашении, которое прилагалось к полису, имелось указание: сумма ущерба может определяться не только калькуляцией страхкомпании, но и фактически затраченными средствами. Поскольку стоимость ремонта автомобиля С. была полностью обоснована, страховщика обязали выплатить разницу, как этого требовала С.

Пример 2. В Тамбове К. долго и довольно терпеливо дожидался выплаты страхового возмещения на сумму 264 тысячи рублей. Затем всё же обратился в суд. Кроме обязанности выплатить возмещение, суд утвердил проценты за пользование чужими средствами. Они были рассчитаны по ставке 10% годовых и составили чуть более двенадцати тысяч рублей.

В случае затягивания сроков выплат или явного занижения сумм возмещения не стоит надеяться, что ситуация как-то сама разрешится. Нужно обязательно найти время на оформление претензий и всегда требовать письменных ответов. Если придётся обращаться в суд, такие документы помогут создать полноценную доказательную базу.

Учитывая потенциальные проблемы с выплатами по страховке КАСКО, можно дать простой совет. До момента оформления полиса очень желательно точно и чётко оговорить сроки на каждую процедуру, будь то рассмотрение документов или перечисление средств, а также возможность в расхождении между расчётами сторон суммы возмещения.

Если компания не желает подписываться под таким договором, лучший вариант – искать другую. Такой жёсткий подход, возможно, приведёт к некоторым затратам времени при оформлении полиса КАСКО, зато позднее позволит избежать многих неприятных ситуаций.

В видео ниже представлено разъяснение Верховного Суда по вопросу правил выплат по КАСКО:

Неприятные ситуации, случающиеся со средством передвижения, сильно выбивают из привычного ритма жизни. Автомобиль может пострадать в аварии, может быть угнан или повреждён на плохих дорогах.

Чтобы минимизировать убытки от таких неприятностей, владельцы авто обращаются в страховые компании. Сегодня будем выяснять, как происходят выплаты ущерба по полису каско.

КАСКО – это страхование автомобиля от различных неприятных ситуаций на добровольных началах. Страховых случаев, за которые компания-страховщик либо выплатит оговоренную в контракте сумму, либо произведёт ремонт авто есть целый перечень.

Каждый контракт индивидуален, самые распространённые страховые выплаты по каско, предусмотренные клиентом или страховщиком:

- Угон автомобиля;

- Повреждение автомобиля в случае природных катаклизмов (наводнение, повреждения градом, сосульками, упавшими с крыши);

- Повреждение авто третьими лицами (на парковке, АЗС);

- Повреждения, причинённые из-за аварийного состояния дорог.

В сферу услуг компании-страховщика могут входить дополнительные действия: предоставление техпомощи или эвакуатора; выезд на место аварии сотрудника компании. Эти услуги не обязательны, от них можно отказаться.

Документы и действия для получения выплаты КАСКО

Чтобы получить страховую выплату каско, нужно выполнить ряд действий, от которых будет зависеть получение возмещения. Прежде чем заявлять претензию, изучите свой договор, соответствует ли требование суммы нанесённому ущербу, учтите также возраст авто и его состояние до причинения ущерба.

Чтобы получить страховую выплату каско, нужно выполнить ряд действий, от которых будет зависеть получение возмещения. Прежде чем заявлять претензию, изучите свой договор, соответствует ли требование суммы нанесённому ущербу, учтите также возраст авто и его состояние до причинения ущерба.

Как получить выплаты по каско после ДТП? В случае дорожного происшествия необходимо вызвать официальные службы, не стоит нарушать картину события (перемещать авто).

Не следует заключать сделки с участниками происшествия в обход государственных структур.

Как получить выплаты по каско после ДТП? В случае дорожного происшествия необходимо вызвать официальные службы, не стоит нарушать картину события (перемещать авто).

Не следует заключать сделки с участниками происшествия в обход государственных структур.

После составления протокола службой ГИБДД внимательно изучите документ.

После происшествия автовладелец должен сделать заявление в СК и предоставить транспорт на экспертизу.

Если у автовладельца возникают сомнения по поводу компании, проводящей экспертизу, он вправе требовать замену или самостоятельно выбрать специалистов и предупредить их о необходимости справки о результатах. В этом случае нужно уведомить СК о проведении экспертизы по самостоятельному выбору за пять дней.

После происшествия автовладелец должен сделать заявление в СК и предоставить транспорт на экспертизу.

Если у автовладельца возникают сомнения по поводу компании, проводящей экспертизу, он вправе требовать замену или самостоятельно выбрать специалистов и предупредить их о необходимости справки о результатах. В этом случае нужно уведомить СК о проведении экспертизы по самостоятельному выбору за пять дней.

Ни в коем случае не производите ремонт до экспертной оценки, вам откажут в выплате.

Какие документы нужны для выплаты

Документы, которые обычно требует компания для выплаты по каско:

Документы, которые обычно требует компания для выплаты по каско:

- Документ, подтверждающий личность;

- Техпаспорт и свидетельство регистрации ТС, водительское удостоверение, полис КАСКО (предоставить нужно оригинал и копию документов);

- Схема ДТП, зарегистрированная в ГИБДД.

Список документов меняется в каждом конкретном случае, например, если машина сгорела, нужна справка из пожарной службы, пострадала от наводнения – справка от Гидрометцентра и так далее.

Предметом страхования в наше время может быть всё что угодно, например, парфюмеры и дегустаторы страхуют обоняние и вкусовые рецепторы. Одна известная сеть кофеен в Великобритании застраховала язык своего ведущего дегустатора на десять миллионов фунтов.

Сроки и порядок выплаты по КАСКО

Сроки выплаты по каско оговорены в контракте, заключённом с автовладельцем. Чем раньше заявитель предоставит все необходимые документы, тем раньше страховая компания обязана возместить ущерб, так как время отсчитывается со дня подачи страхователем документов.

Сроки выплаты по каско оговорены в контракте, заключённом с автовладельцем. Чем раньше заявитель предоставит все необходимые документы, тем раньше страховая компания обязана возместить ущерб, так как время отсчитывается со дня подачи страхователем документов.

В среднем сроки варьируются от двух недель до месяца, если через месяц СК не выполнила условия договора, страхователь вправе через суд требовать возмещение и дополнительно компенсацию.

Договор каско содержит в контракте пункты, определяющие условия выплаты. Компания определяет, является ли заявленный случай страховым, то есть прописан ли в договоре.

Размер выплаты каско можно рассчитать самостоятельно на онлайн сервисах каско . Такой калькулятор расчёта есть у каждой уважающей себя страховой компании. На размер возмещаемого ущерба будет влиять экспертная оценка нанесённого ущерба.

Сколько раз можно получить выплату по каско? Обращаться в страховую компанию автовладелец должен по условию контракта каждый раз, когда случается страховой инцидент. Здесь нужно знать: каждая страховая выплата уменьшает общую страховую сумму.

Действие страховки заканчивается либо по истечении оговоренного в контракте срока, либо после возмещения всей страховой суммы после случая, где автомобиль не подлежит восстановлению.

Первое письменное упоминание о договоре страхования датировано 1346 годом, но историки утверждают, что своеобразное страхование имущества существовало ещё при зарождении торговли между странами. Купцы, отправляющие караван с товаром, договаривались о совместном возмещении убытков в случае нападения на караван или порчи товаров из-за погодных условий.

Страховые компании не спешат оплачивать клиенту ущерб, каковы причины промедления и как получить выплату по каско, рассмотрим подробно.

Страховые компании не спешат оплачивать клиенту ущерб, каковы причины промедления и как получить выплату по каско, рассмотрим подробно.

В тяжёлых страховых случаях компания может ссылаться на согласование ремонта пострадавшего ТС. Если клиент не желает затягивать процесс возмещения, то следует выбрать СТО самому и предупредить его персонал об оформлении соответствующего документа. С документом из СТО и предъявленными счетами можно требовать у страховщика их оплаты.

Ещё одна причина – длительное ожидание в очереди на рассмотрение случая. Здесь необходимо требовать письменные подтверждения от компании, так как эта отговорка наиболее частая, а бумаги пригодятся для судебного иска.

Подать судебный иск на компанию-страховщика страхователь имеет право по истечении 15-дневного срока со дня подачи заявления на выплату.

Если СК не потрудилась указать клиенту точных сроков по рассмотрению и возмещению по страховому случаю, как получить возмещение по каско в этой ситуации. В таком случае клиент подаёт в суд иск с претензией и требованием возмещения ущерба в семидневный срок.

В Гражданском кодексе прописано, что сроки ожидания возмещения ущерба от страховых компаний должны быть адекватными. Ссылаясь на это, клиент вправе требовать пеню за каждый день просрочки по выплате.

Причины отказа в выплате КАСКО

Бывают ситуации, в которых клиент страховой компании получает отказ в выплате по каско. К стандартным условиям отказа практически во всех СК относится нарушение правил вождения, в случае чего и произошёл страховой случай, например вождение в нетрезвом виде или превышение скорости.

Бывают ситуации, в которых клиент страховой компании получает отказ в выплате по каско. К стандартным условиям отказа практически во всех СК относится нарушение правил вождения, в случае чего и произошёл страховой случай, например вождение в нетрезвом виде или превышение скорости.

Отказ может быть из-за собственной неосторожности: угон, который произошёл из-за забытых в замке зажигания ключей, проезд мимо горящей машины или строения.

Отказ может быть из-за нарушения клиентом порядка и условий оформления документов на выплату каско. Указание неверных сведений, при ДТП отсутствие на его месте службы ГИБДД и прочее.

Выплаты также могут быть значительно занижены. Перед тем как подписывать договор со страховой компанией, следует внимательно его изучить. Просмотреть все пункты, касающиеся самих страховых случаев, форму расчёта, учёт износа автомобиля или его деталей и размер выплаты ущерба.

Если страхователь теряется в юридических тонкостях, лучше показать договор до его подписания грамотному юристу.

Страхование автомобиля не поможет избежать каких-либо неприятностей на дороге, но может помочь свести финансовые потери по ремонту транспорта к минимуму. Для того чтобы возмещение ущерба по страховому полису не стало логичным продолжением уже имеющихся проблем, следует с осторожностью и внимательностью подойти к выбору компании-страховщика и заключению договора с ней.